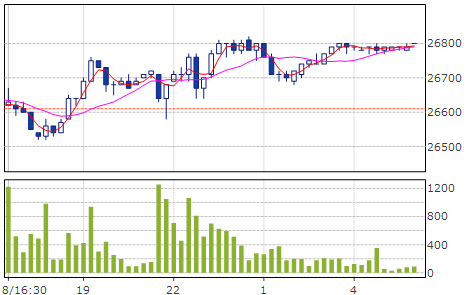

週末ナイトは 26500→26800

引けべースで戻り高値更新

堅調な雇用統計はプラス材料

0.75利上げは消化されて

景気失速回避に焦点が移った印象

■

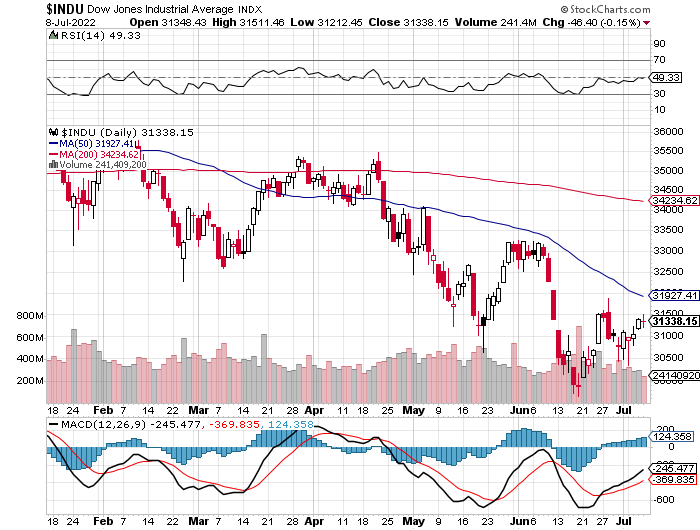

ダウは小動き十字線

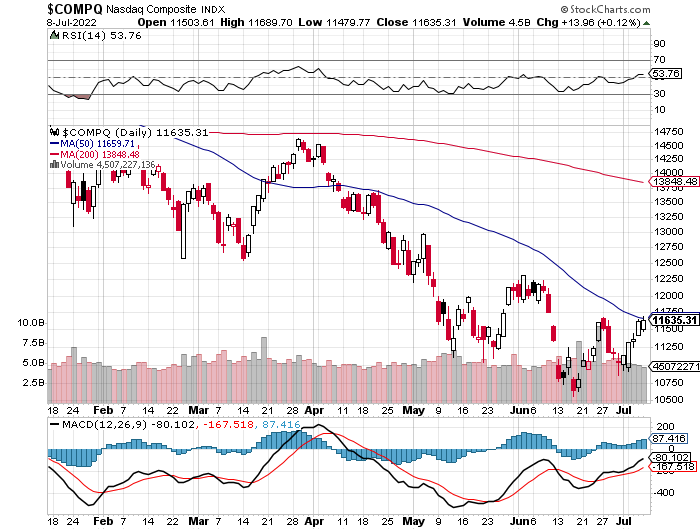

NQは50MAを抜かんとする感じかな?

7/16から 7/23Fedのブラックアウト期間入り

その前に

7/13 cpi

7/14 ppi

7/15 3/9底入れから 88日目

23:00 ミシガン消費者信頼感

■ 週末 事件と失敗

週末安倍さん襲撃 30分で400円の乱高下

売り6枚ちゅう 上3枚を26600台 ほぼコストで買埋たが

■ 26330×3枚 を残したのは失敗

週明けは 27000を回復すると思っている

マズいなー ロスカットだなー

デイつなぎ足

■ 記事①

国内株式市場見通し:米6月CPI皮切りに週末まで重要イベント多く神経質な展開

7/9 14:14 配信

■景気後退を巡る緊張と緩和が相場を翻弄

今週の日経平均は週間で581.57円高(+2.24%)と反発。ただ、75日、13週、26週の主要移動平均線を下回った位置で終えた。

週初4日は米6月サプライマネジメント協会(ISM)が発表する製造業景況指数が予想以上に悪化したことで景気後退懸念が再燃する中ではあったが、前の週末にかけて3日続落し、26000円を割れていたこともあり、値ごろ感からの買い戻しが強まり、日経平均は218.19円高と反発。5日も269.66円高と続伸。米国による対中国関税の一部適用除外を巡る報道を背景にナスダック100先物が大きく上昇していたことが追い風となり、一時26500円を回復する場面もあった。

週半ば6日は315.82円安と反落。液化天然ガス(LNG)の急騰などを背景に欧州経済が深刻な景気後退に陥る懸念が強まり、商品市況が軒並み下落するなか、期近物のWTI(ウェスト・テキサス・インターミディエイト)原油先物は1バレル=100ドルを割り込むなど急落。リスク回避の動きが強まるなか、日経平均は一時26000円割れを窺う水準まで下落した。

7日は382.88円高と反発。米6月ISM非製造業景気指数が予想を上回ったことで景気後退懸念が緩和したほか、6月連邦公開市場委員会(FOMC)議事録が想定内の内容にとどまったことで安心感が台頭。一方、中国に加えて日本国内でも新型コロナ感染が再拡大していることが嫌気され、リオープン(経済再開)関連が軒並み売られる動きもあった。それでも、木原官房副長官が行動制限について否定的な見解を示したほか、日銀の金融緩和継続に関する報道が伝わったことで相場全体は持ち直した。また、金利が安定して推移するなかグロース(成長)株の見直し買いが続き、韓国半導体メーカーのサムスンの好決算をきっかけに半導体関連株が買い戻されたことも相場に寄与した。

週末8日は午前と午後で様相が一変。午前は前の日の米株高や中国での景気対策の報道を背景に堅調スタート。朝方は上場投資信託(ETF)の分配金捻出に伴う売りが意識され、こう着感を強めていたが、底堅さが確認されると、需給イベント通過後のあく抜けを意識した買い戻しで断続的にレンジを切り上げる展開に。日経平均の上げ幅は一時400円近くに及んだ。しかし、昼頃に奈良市内の路上で街頭演説をしていた自民党の安倍晋三元首相が散弾銃で撃たれたとの報道が入ると一変。ヘッドラインに反応した機械的な売りなどが膨らんだようで、午後は上げ幅を縮める動きが続き、結局、26.66円高にとどまった。なお、7月限オプション取引に係る特別清算指数(SQ)は概算値で 26659.58円だった。

■週後半にイベント集中

来週の東京株式市場は神経質な展開か。イベントが多く、振れ幅の激しい展開が想定される。

米6月雇用統計では雇用者数と平均賃金が揃って予想を上回り、米経済の底堅さを確認。同時に金融引き締め強化が意識されたが、8日の米長期金利の上昇は限定的だった。雇用統計を無難に通過したことで週明けの東京市場は堅調に推移しそうだ。

来週の最大の注目は米6月消費者物価指数(CPI)だ。財・モノに関しては6月ISM製造業景気指数の入荷遅延や価格の項目の低下、ニューヨーク連銀のサプライチェーン圧力指数のピークアウト感から、インフレ沈静化の兆しが見られてきている。モノから移行してきた新たなインフレ主要因されるサービス分野についてはまだインフレ沈静化の兆しが見られておらず油断はならないが、6月CPIが予想並みにとどまれば、足元で改善してきている投資家心理が一段と上向き、グロース株のリバウンドが強まりそうだ。

そのほか、週末に集中する米中の6月鉱工業生産や小売売上高などの経済指標も注目される。中国では財政省が地方政府に対して今年下半期に1兆5000億元(約30兆円)相当の特別債発行を許可する方針と伝わるなど、景気浮揚策に関する報道が相次いでいる。ただ、一方で新型コロナ感染が再拡大しており、行動制限の再強化への懸念もくすぶっている。そのため、経済指標の結果次第で中国景況感の回復期待が強まるのか否かが左右され、注目度は高い。

日本時間で結果を反映するのは翌週となるが、景気後退懸念が加速している米国での週末経済指標も非常に注目される。上述した指標に加えて、5月、6月と連続で予想を下回ったニューヨーク連銀製造業景気指数の7月分は企業センチメントを図る指標として注目されよう。また、6月に過去最低を記録しているミシガン大学消費者マインド指数の7月分は消費者センチメントを占うと同時に、7月FOMCでの0.75ptの利上げに至った要因の一つでもある期待インフレ率の動向に注目だ。これらの指標結果を見極めたいとの思惑から、週末にかけては模様眺めムードが強まる可能性がある。

週後半14日にはJPモルガン・チェースやモルガン・スタンレーの4-6月期決算が発表される。個人や企業を巡るセンチメントが悪化しているなか、経営陣の先行きに対するコメントはかなり注目される。特にJPモルガンの最高経営責任者(CEO)ジェイミー・ダイモン氏は6月1日に、経済の先行きについて「嵐が来るかもしれない」などと発言し、話題になった。今回の決算でのコメントもさることながら、貸倒引当金の積立額なども注目されよう。両社の決算結果は日本時間で週末15日に反映されるため、内容次第では週末に大きく様相が変わる可能性に留意したい。

■グロースのリバウンド継続か、内需系にも期待

米金利の推移が落ち着いており、13日の米6月CPI直前まではハイテク・グロース株のリバウンドが継続する余地がありそうだ。また、国内では10日に参議院議員選挙の投開票が実施される。自民、公明の与党が改選過半数の議席を超えれば、この先3年間は国政選挙がないため、長期安定政権の誕生に繋がる。英国ではジョンソン首相が辞任を表明しており、政治の安定性は海外投資家から評価される可能性がある。参院選後には新たな補正予算の編成なども期待されてもおり、政策期待が内需系銘柄の押し上げに寄与することも見込まれる。

■工作機械受注、米中小売売上高・鉱工業生産など

来週は11日に5月機械受注、6月工作機械受注、12日に6月企業物価指数、13日に中国6月貿易収支、米6月CPI、米地区連銀経済報告(ベージュブック)、米6月財政収支、バイデン大統領、中東各国を歴訪(~16日)、14日に米6月生産者物価指数(PPI)、15日に中国4-6月期GDP、中国6月鉱工業生産、中国6月小売売上高、中国6月固定資産投資、米7月ニューヨーク連銀製造業景気指数、米7月ミシガン大学消費者マインド指数、米6月小売売上高、米6月鉱工業生産、G20財務相・中央銀行総裁会議(~16日)などが予定されている。

《FA》

■ 記事②

来週の相場で注目すべき3つのポイント:米CPI、米金融大手決算、米中小売売上高など

7/9 18:35 配信

■株式相場見通し

予想レンジ:上限26800円-下限25500円

来週の東京株式市場は神経質な展開か。イベントが多く、振れ幅の激しい展開が想定される。

米6月雇用統計では雇用者数と平均賃金が揃って予想を上回り、米経済の底堅さを確認。同時に金融引き締め強化が意識されたが、8日の米長期金利の上昇は限定的だった。雇用統計を無難に通過したことで週明けの東京市場は堅調に推移しそうだ。

来週の最大の注目は米6月消費者物価指数(CPI)だ。財・モノに関しては6月サプライマネジメント協会(ISM)製造業景気指数の入荷遅延や価格の項目の低下、ニューヨーク連銀のサプライチェーン圧力指数のピークアウト感から、インフレ沈静化の兆しが見られてきている。モノから移行してきた新たなインフレ主要因されるサービス分野についてはまだインフレ沈静化の兆しが見られておらず油断はならないが、6月CPIが予想並みにとどまれば、足元で改善してきている投資家心理が一段と上向き、グロース株のリバウンドが強まろう。

そのほか、週末に集中する米中の6月鉱工業生産や小売売上高などの経済指標も注目される。中国では景気浮揚策に関する報道が相次いでいる。ただ、一方で新型コロナ感染が再拡大しており、行動制限の再強化への懸念もくすぶっている。そのため、経済指標の結果次第で中国景況感の回復期待が強まるのか否かが左右され、注目度は高い。

日本時間で結果を反映するのは翌週となるが、景気後退懸念が加速している米国での週末の経済指標も非常に注目される。上述した指標に加えて、5月、6月と連続で予想を下回ったニューヨーク連銀製造業景気指数の7月分は企業センチメントを図る指標として注目されよう。また、6月に過去最低を記録しているミシガン大学消費者マインド指数の7月分は消費者センチメントを占うと同時に、7月FOMCでの0.75ptの利上げに至った要因の一つでもある期待インフレ率の動向に注目だ。これらの指標結果を見極めたいとの思惑から、週末にかけては模様眺めムードが強まる可能性がある。

週後半14日にはJPモルガン・チェースやモルガン・スタンレーの4-6月期決算が発表される。個人や企業を巡るセンチメントが悪化しているなか、経営陣の先行きに対するコメントはかなり注目される。特にJPモルガンの最高経営責任者(CEO)ジェイミー・ダイモン氏は6月1日に、経済の先行きについて「嵐が来るかもしれない」などと発言し、話題になった。今回の決算でのコメントもさることながら、貸倒引当金の積立額なども注目される。両社の決算結果は日本時間で週末15日に反映されるため、内容次第では週末に大きく様相が変わる可能性に留意したい。

個別では、米金利の推移が落ち着いており、13日の米6月CPI直前まではハイテク・グロース株のリバウンドが継続する余地がありそうだ。また、国内では10日に参議院議員選挙の投開票が実施される。自民、公明の与党が改選過半数の議席を超えれば、この先3年間は国政選挙がないため、長期安定政権の誕生に繋がる。英国ではジョンソン首相が辞任を表明しており、政治の安定性は海外投資家から評価される可能性がある。参院選後には新たな補正予算の編成なども期待されてもおり、政策期待が内需系銘柄の押し上げに寄与することも見込まれる。

■為替市場見通し

来週のドル・円は下げ渋る可能性がある。米国の景気後退入りの懸念で利益確定のドル売りに下押しされる場面がありそうだが、日米金融政策の違いに着目した取引でドル買い・円売りは続き、ドル高円安の基調は維持される見通し。最近発表された経済指標で6月CB消費者信頼感指数や6月ISM製造業景況感指数などは低調な結果となったが、米連邦準備制度理事会(FRB)はインフレ高進を抑止するため、金融引き締めの姿勢を保っている。

外為市場の関心がインフレから景気に移りつつあるなか、7月13日に発表される6月消費者物価指数が市場予想を上回った場合、インフレ高進による米経済成長の鈍化が懸念される。また、15日発表の6月小売売上高は5月に予想外のマイナスとなったが、6月も弱い内容なら消費の減退が警戒されそうだ。

ただ、6日に公表された連邦公開市場委員会(FOMC)議事要旨では、インフレ高進を抑えるため引き締めに前向きな姿勢が改めて示された。パウエルFRB議長は直近の討論会で「ドル高に責任を負わない」との見方を伝えており、ドル高進行を特に懸念していないことを示唆した。世界経済の先行き不透明感も警戒され、ユーロ圏は足元の弱い経済指標に加えてエネルギー供給不安が追い打ちをかける。英国の政局流動化もあり、欧州通貨が一段安となった場合、ドル選好地合いとなろう。

一方、日本銀行は「インフレ上昇圧力は強まっているものの、安定的な上昇とは言えない」との見方を変えていないため、現行の金融緩和策を継続する方針を伝えている。欧米主要国などで景気減速への懸念が強まれば、リスク回避の円買いが拡大する可能性もあるが、ドル・円は日米金利差の取引で下値の堅さが意識されそうだ

■来週の注目スケジュール

7月11日(月):日・コア機械受注(5月)、日・工作機械受注(6月)、米・ニューヨーク連銀総裁が討論会に参加、など

7月12日(火):日・国内企業物価指数(6月)、独・ZEW期待指数(7月)、米・Amazonプライムデー(13日まで)、英・ベイリーイングランド銀行(英中央銀行)総裁が講演、米・10年債入札など

7月13日(水):欧・ユーロ圏鉱工業生産指数(5月)、米・消費者物価コア指数(6月)、米・バイデン大統領が中東歴訪、米・地区連銀経済報告(ベージュブック)公表など

7月14日(木):日・鉱工業生産(5月)、決算発表→ファストリ、米・生産者物価コア指数(6月)、米・決算発表→JPモルガン、TSMC、モルガンS、など

7月15日(金):中・新築住宅価格(6月)、中・GDP(4-6月)、中・鉱工業生産指数(6月)、中・小売売上高(6月)、米・小売売上高(6月)、米・ニューヨーク連銀製造業景気指数(7月)、米・鉱工業生産指数(6月)、米・ミシガン大学消費者信頼感指数速報(7月)、インドネシア・G20財務相・中央銀行総裁会議(16日まで)など

《YN》

■

■