■

先週は

「週末にかけて「ダメ」っぽいリバウンド

⑫限で売りたかったが

ジャクソンホールに敬意を表してスルー

結果的には売ればよかった (笑)」

と書いたが

相場はジャクソン・クラッシュ

8/17高値-29200 → 27600 ▲1600円

■

週末ナイトは雇用統計easing で一旦リバウンドするも

ノルドストリーム再開延期で放り投げ

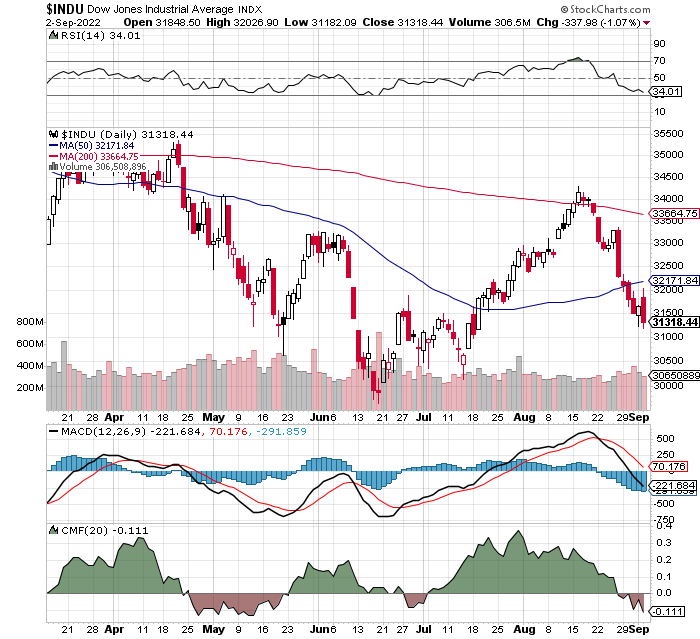

INDU

一番下のチェイキン・マネーフローもダメ継続

来週 9/13 の cpi は

9/21-Fed のブラックアウト期間中である

予防売りも出ると思う

■ 持ち高

■

7/4 26000台からの 売り上がり失敗玉 持ち高は2枚になった

■ 持ち高 ⑨限 sp▲10

■ kabucom 26200 26400

ナイト・27535評価損 @■ 26300×2枚 倍 ▲247,000円

やれやれ 死なずに済んだ

■

日足オシレーターや超短期6日騰落レシオは

9/7 水曜の前後に一旦「底」を入れそうである

■ 記事①

来週の相場で注目すべき3つのポイント:OPECプラス会合、ECB定例理事会、メジャーSQ

9/3 17:51 配信

■株式相場見通し

予想レンジ:上限28000円-下限26800円

来週の東京株式市場は軟調か。警戒されていた米8月雇用統計では雇用者数の伸びが31.5万人と予想(29.8万人)を上回ったものの、平均賃金の伸びは前年比+5.2%と予想(+5.3%)を下回り、失業率は3.7%と予想(3.5%)を上回った。労働参加率が上昇しており、労働市場の逼迫の緩和を示唆するものとなった。ただ、欧州のエネルギー危機への警戒感が高まり、今週末の米株式市場は結局、買い先行後に下落で終えている。来週は5日に石油輸出国機構(OPEC)プラス会合があり、ロシアのウクライナ侵攻前まで下がっている原油価格の動向には改めて注意したい。

FRB高官から相次ぐタカ派発言を背景に、1日、米10年債利回りは3.26%まで上昇した。景気後退懸念が米長期金利を幾分低下させるとはいえ、来年からの利下げ転換期待が剥落し、9月からは量的引き締め(QT)が2倍のスピードに引き上げられていく中、金利のじわり上昇圧力は否めない。一方で、FRBがインフレ抑制への決意を改めて強調したことで、期待インフレ率の指標である米10年物ブレーク・イーブン・インフレ率(BEI)は8月24日を直近高値に低下基調にある。これに伴い、名目金利から期待インフレ率を差し引いた実質金利は1日、0.81%と6月14日に付けた高値0.88%に迫るところまで一気に上昇してきた。

実質金利の上昇ペースに対して、米国株の下落ペースが遅れており、株式市場の調整余地は残されていると考えられる。

週末には9月限先物・オプション取引に係る特別清算指数(SQ)算出を控える。日本取引所グループが公表している投資部門別売買状況によると、日経平均が718円高と急伸し、その後の急ピッチでのリバウンドへと繋がった7月20日を含む週から8月第4週(8/22~26)までの間、海外投資家は現物株を2100億円程売り越した一方、日経平均先物(ミニを除く)を1兆2200億円買い越し、TOPIX先物は4600億円買い越した。今週までの下落で一部の買い持ち高は解消されているとはいえ、メジャーSQに向けて買い持ち高の解消余地が残されていることもリスク要因だろう。

日経平均は今週末、心理的な節目となる27500円より上で終えたが、この水準より下には距離を詰める形で200日移動平均線、75日線が並んでいる。これらを割ってしまうと、短期筋は今度買い持ち高の解消だけでなく、新たに売り持ち高の積み上げに回るとも考えられるため、警戒が必要だろう。

米国では5日のレイバーデー明け以降、機関投資家の多くが夏休みから戻ってくる。7月半ばからのリバウンド局面では、機関投資家の夏休み入りに伴う売り手不在が株価上昇の背景として考えられてきた。機関投資家が戻ってきて売買に厚みが増してくるなか、売りが更に膨らむ可能性には注意したい。ほか、8日からは欧州中央銀行(ECB)による定例理事会が開催される。欧州ではインフレ減速の兆しが未だ見られず、今会合では0.75ptの大幅利上げの可能性も示唆されている。足元で金融引き締め強化への警戒感が強まっているなか、大幅利上げが決定された場合には、リスク回避の動きが増幅される恐れもありそうだ。

■為替市場見通し

来週のドル・円は底堅い値動きか。米連邦準備制度理事会(FRB)による金融引き締め長期化の思惑から、金利先高観を背景にドル買い・円売りがただちに縮小する可能性は低いとみられる。欧州中央銀行(ECB)による大幅利上げが見込まれるものの、ユーロ圏の経済見通しは引き続き不透明であり、リスク選好的なユーロ買い・米ドル売りがただちに拡大する可能性が低いこともドル買い・円売りの材料となりそうだ。

記録的なインフレ高進を抑止するため、FRBは金融引き締め政策を継続する方針を示している。8月の失業率は上昇したが、雇用は拡大しており、9月20-21日開催の連邦公開市場委員会(FOMC)で0.75ポイントの追加利上げが決定される可能性が残されている。ドル・円は心理的な節目とみられていた140円を上抜け、目先は上値を試す展開が続くだろう。一部で過度な円安が問題視されるものの、日本銀行は現行の金融緩和策を維持する方針を変えていない。1998年8月につけた1ドル=147円台がドル・円の上値目途になるとの声が聞かれている。

■来週の注目スケジュール

9月5日(月):日・欧・サービス業PMI、中・財新サービス業PMI(8月)、米・株式市場は祝日のため休場(レーバーデー)、「OPECプラス」閣僚級会合など

9月6日(火):日・毎月勤労統計(7月)、米・サービス業PMI(8月)、米・ISM非製造業景況指数(8月)など

9月7日(水):日・景気動向指数(7月)、米・地区連銀経済報告(ベージュブック)公表、米・アップルが新製品発表イベントなど

9月8日(木):日・GDP改定値(4-6月)、景気ウォッチャー調査(8月)、欧・欧州中央銀行(ECB)が政策金利発表、米・消費者信用残高(7月)、米・パウエルFRB議長が講演など

9月9日(金):中・生産者物価指数(8月)、米・シカゴ連銀総裁が講演など

《YN》

■ 記事②

国内株式市場見通し:メジャーSQに向けて荒い展開の恐れも

9/3 14:11 配信

■パウエル講演で金融引き締め懸念再燃

今週の日経平均は週間で990.54円安(-3.46%)と大幅に続落、2週連続で陰線を形成し、終値では52週移動平均線を割り込んだ。

週明け29日の日経平均は762.42円安と大幅反落。米経済シンポジウム「ジャクソンホール会議」でのパウエル米連邦準備制度理事会(FRB)議長の発言が想定以上にタカ派的となったことで金利上昇が警戒され、前の週末の米国株急落を引き継いだ。一方、30日は316.62円高と反発。自律反発狙いの買いが先行したほか、時間外取引のナスダック100先物が上げ幅を広げるなか終日買い戻しが優勢となった。

しかし、週後半の3日間は冴えない展開。31日の日経平均は104.05円安。米7月JOLT求人件数などが予想を上回ったことで大幅利上げ観測が強まり、ナスダック総合指数の下落を引き継いで売り先行で始まった。ただ、為替の円安基調や水際対策の緩和を好感した買いが下値を支えた。一方、9月1日は430.06円安と大幅続落。米クリーブランド連銀のメスター総裁が来年の早い時期に政策金利を4%以上に引き上げるべきとタカ派姿勢を表明したことが嫌気された。また、米国の中国に対する半導体輸出規制の報道を受け、ナスダック100先物が下げ幅を広げるなか、値がさ株やハイテク株を中心に売りが広がった。

週末2日は10.63円安。米8月サプライマネジメント協会(ISM)製造業景況指数が予想を上回り、金融引き締め強化への懸念がくすぶる中、米8月雇用統計を控えた警戒感から、朝高後に失速すると、前日終値近辺でのもみ合いが終日続いた。

■ECB定例理事会、レイバーデー明け米市場に注目

来週の東京株式市場は軟調か。警戒されていた米8月雇用統計では雇用者数の伸びが31.5万人と予想(29.8万人)を上回ったものの、平均賃金の伸びは前年比+5.2%と予想(+5.3%)を下回り、失業率は3.7%と予想(3.5%)を上回った。労働参加率が上昇しており、労働市場の逼迫の緩和を示唆するものとなった。ただ、欧州のエネルギー危機への警戒感が高まり、今週末の米株式市場は結局、買い先行後に下落で終えている。来週は5日に石油輸出国機構(OPEC)プラス会合があり、ロシアのウクライナ侵攻前まで下がっている原油価格の動向には改めて注意したい。

FRB高官から相次ぐタカ派発言を背景に、1日、米10年債利回りは3.26%まで上昇した。景気後退懸念が米長期金利を幾分低下させるとはいえ、来年からの利下げ転換期待が剥落し、9月からは量的引き締め(QT)が2倍のスピードに引き上げられていく中、金利のじわり上昇圧力は否めない。一方で、FRBがインフレ抑制への決意を改めて強調したことで、期待インフレ率の指標である米10年物ブレーク・イーブン・インフレ率(BEI)は8月24日を直近高値に低下基調にある。これに伴い、名目金利から期待インフレ率を差し引いた実質金利は1日、0.81%と6月14日に付けた高値0.88%に迫るところまで一気に上昇してきた。実質金利の上昇ペースに対して、米国株の下落ペースが遅れており、株式市場の調整余地は残されていると考えられる。

週末には9月限先物・オプション取引に係る特別清算指数(SQ)算出を控える。日本取引所グループが公表している投資部門別売買状況によると、日経平均が718円高と急伸し、その後の急ピッチでのリバウンドへと繋がった7月20日を含む週から8月第4週(8/22~26)までの間、海外投資家は現物株を2100億円程売り越した一方、日経平均先物(ミニを除く)を1兆2200億円買い越し、TOPIX先物は4600億円買い越した。今週までの下落で一部の買い持ち高は解消されているとはいえ、メジャーSQに向けて買い持ち高の解消余地が残されていることもリスク要因だろう。

日経平均は今週末、心理的な節目となる27500円より上で終えたが、この水準より下には距離を詰める形で200日移動平均線、75日線が並んでいる。これらを割ってしまうと、短期筋は今度買い持ち高の解消だけでなく、新たに売り持ち高の積み上げに回るとも考えられるため、警戒が必要だろう。

米国では5日のレイバーデー明け以降、機関投資家の多くが夏休みから戻ってくる。7月半ばからのリバウンド局面では、機関投資家の夏休み入りに伴う売り手不在が株価上昇の背景として考えられてきた。機関投資家が戻ってきて売買に厚みが増してくるなか、売りが更に膨らむ可能性には注意したい。ほか、8日からは欧州中央銀行(ECB)による定例理事会が開催される。欧州ではインフレ減速の兆しが未だ見られず、今会合では0.75ptの大幅利上げの可能性も示唆されている。足元で金融引き締め強化への警戒感が強まっているなか、大幅利上げが決定された場合には、リスク回避の動きが増幅される恐れもありそうだ。

来週は5日にOPECプラス会合、6日に7月家計調査、米8月ISM非製造業景況指数、7日に7月景気動向指数、中国8月貿易収支、米地区連銀経済報告(ベージュブック)、米アップルの新製品発表会、8日に4-6月期国内総生産(GDP)確報値、8月景気ウォッチャー調査、ECB定例理事会、9日にメジャーSQ、中国8月消費者物価指数などが予定されている。

《FA》

■

■